刚刚实现“摘帽”并复牌的积极局面还没多久,三季报就给开元教育泼下了一盆冷水。

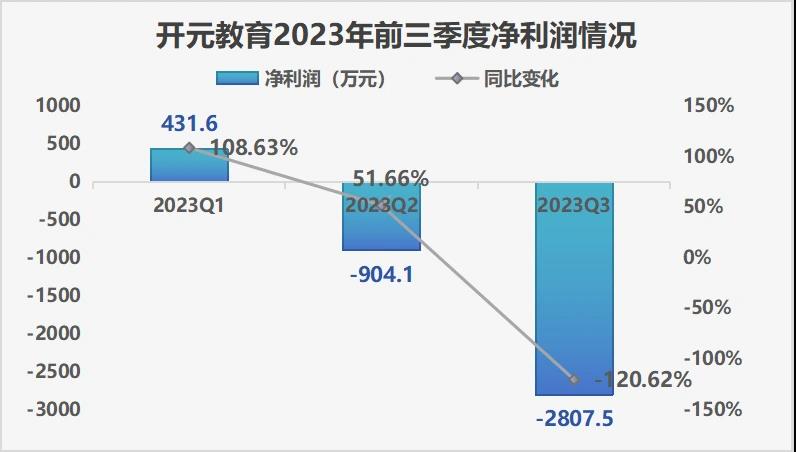

单季度由盈转亏,净亏损2807.51万元,环比二季度亏损扩大了210.53%;较2022年度同期的净利润1.36亿元大幅盈转亏。受此影响,前三季度亏损总额扩大至3280.09万元。

此外,开元教育开展了新能源行业相关业务,构成双主业。其手中现金在加速减少,在新业务初期的投入阶段,这似乎也不是好兆头。

成功“摘帽”至今业绩疲软,股民担心的“明年重新戴帽”情形是否会应验?

摘掉的“帽子”

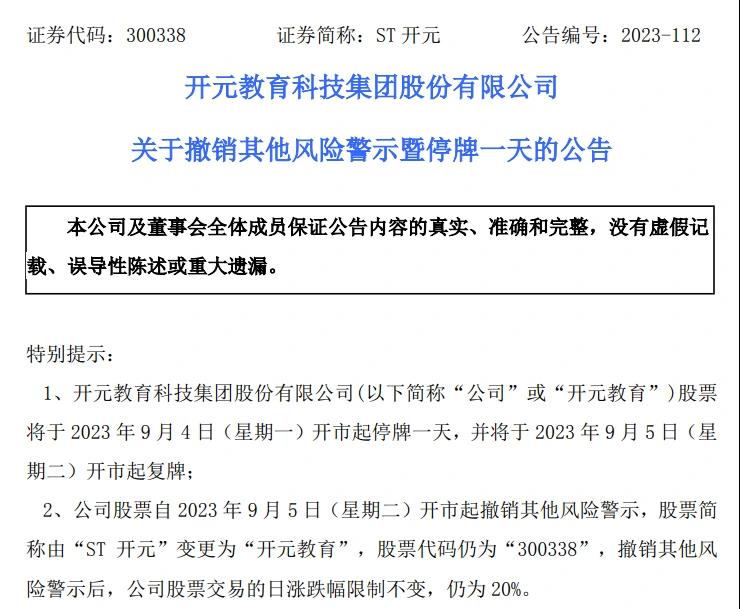

9月1日,开元教育公告,公司股票将于9月4日开市起停牌一天,并将于9月5日开市起复牌,并撤销其他风险警示,股票简称由“ST开元”变更为“开元教育”。

此时距离开元教育被带上“ST”的帽子,已过去了一年零四个月。自2022年5月5日开市起,深交所对开元教育股票交易实施其他风险警示,股票简称由“开元教育”变更为“ST开元”。

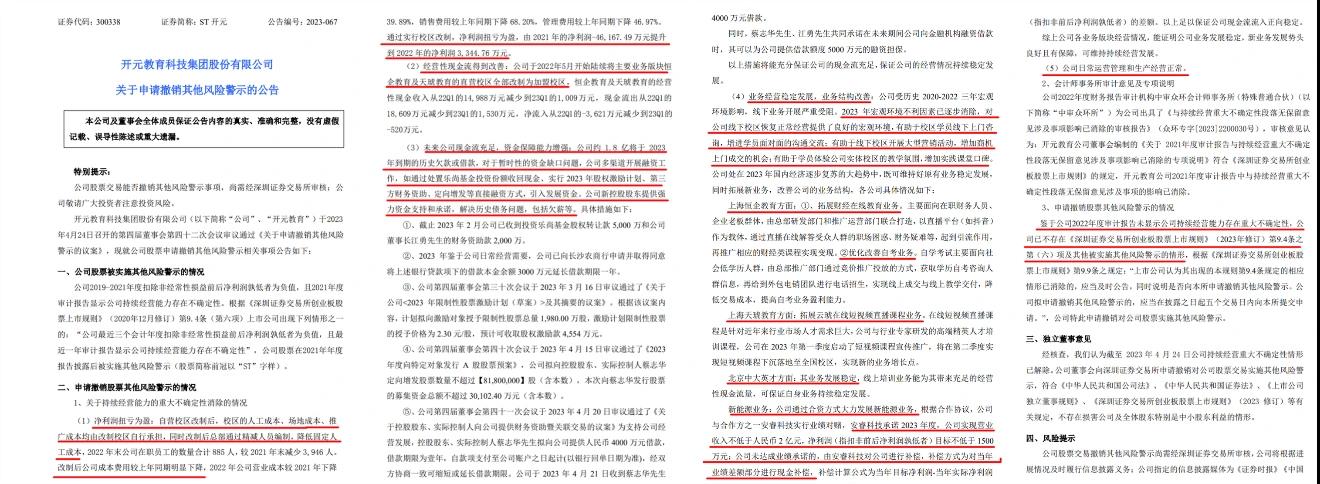

对于此次实施风险提示,深交所给出的理由是,开元教育2019年至2021年扣除非经常性损益前后净利润孰低者均为负值,且2021年度审计报告显示公司持续经营能力存在不确定性。

直到2023年4月24日,开元教育向深交所申请撤销公司股票交易其他风险警示。当时的公告中,开元教育称,公司已初步消除持续经营能力的重大不确定性。首先通过实行校区改制,公司成本费用较上年同期明显下降,净利润扭亏为盈。

其次,公司于2022年5月开始陆续将主要业务版块恒企教育及天琥教育的直营校区全部改制为加盟校区,致使经营性现金流得到改善。

再次,公司多渠道开展融资工作,如通过处置乐尚基金投资份额收回现金、实行2023年股权激励计划、第三方财务资助、定向增发等直接融资方式,引入发展资金,未来公司现金流充足,资金保障能力增强。

最后,公司受历史2020-2022三年宏观环境影响,线下业务开展严重受阻。2023年宏观环境不利因素已逐步消除,对公司线下校区恢复正常经营提供了良好的宏观环境。公司业务经营稳定发展,业务结构改善。

开元教育同时表示,根据会计师事务所出具的审核报告,开元教育2021年度审计报告中与持续经营重大不确定性段落无保留意见涉及事项的影响已消除。而且,鉴于公司2022年度审计报告未显示公司持续经营能力存在重大不确定性,且公司已不存在深交所规定的被实施其他风险警示的情况。

截至9月1日复牌公告发出时,该申请已经获得深交所审核同意。

“诡异”的三季度

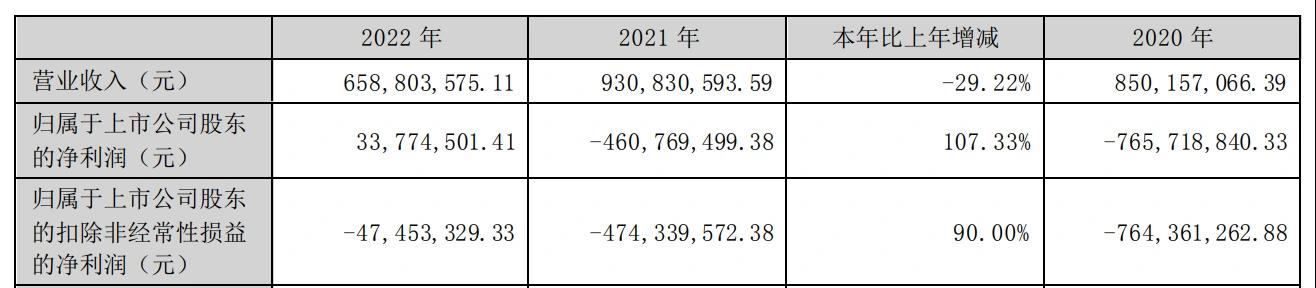

事实上,自2019年开始,开元教育便持续亏损,连续三年分别亏损6.35亿元、7.66亿元和4.61亿元,累计亏损超18亿元。而到2022年,开元教育终于脱离了亏损的苦海。

2022年,开元教育成功扭亏,由2021年的净亏损4.62亿元提升到2022年的净利润3344.76万元。而这更是在营收同比减少近三成的前提下实现的。

然而,看似开元教育在一年内实现了业绩翻盘,2022年第三季度的业绩却有着些许“诡异”。

分季度来看,2022年的前两个季度,开元教育仍在亏损,分别亏5000.87万元、1870.36万元,甚至第四季度也亏损了3363.86万元。全年,只有第三季度实现了正向盈利,而就是这单季度盈利的1.36亿元,最终撑起了全年的净利润。

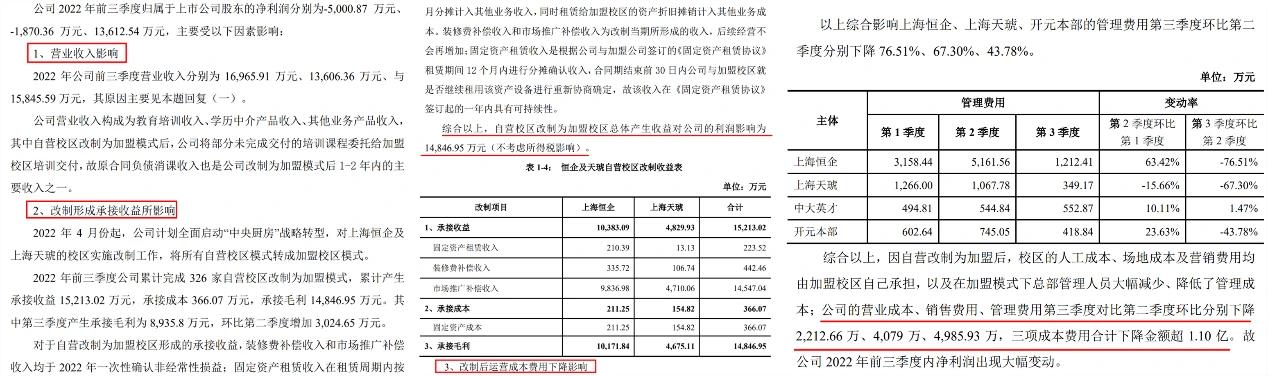

这一“异常”表现引来了深交所的问询函,要求其详细解释单季度利润大幅变动的合理性。在十余天后,开元教育发布回复称,主要是受营收增加及改制影响。

开元教育披露,第三季度营业收入1.58亿元,较二季度环比上涨16.46%。其中教育培训收入环比增长6.50%,学历中介产品收入环比下降38.74%,其他业务产品收入环比增长198.64%。

值得注意的是,2022年度第三季度营收最大的涨幅是在其他业务产品收入方面。开元教育第三季度其他业务产品收入主要包括加盟培训分成收入1042.28万、图书销售收入423.73万、服务费收入407.06万、固定资产租赁收入223.53万、品牌管理费收入153.13万。

而2022年第三季度其他业务产品收入较第一、二季度变动较大主要系受加盟培训分成收入增长所影响。截止2022年第三季度末公司累计完成自营转加盟校区326家,公司前三季度确认加盟培训分成收入1192.45万,其中第三季度确认1042.28万,环比增长594.07%。

另外,从开元教育的表述上看,校区改制也是让该季度业绩一飞冲天的主要原因。开元教育称,2022年4月份起,公司计划全面启动“中央厨房”战略转型,对上海恒企及上海天琥的校区实施改制工作,将所有自营校区模式转成加盟校区模式。

这首先影响了公司的非经常性损益。开元教育称,对于自营改制为加盟校区形成的承接收益,装修费补偿收入和市场推广补偿收入均于2022年一次性确认非经常性损益。2022年前三季度公司累计完成326家自营校区改制为加盟模式,累计产生承接收益1.52亿元,承接成本366.07万元,承接毛利1.48亿元。其中第三季度产生承接毛利为8935.8万元,环比第二季度增加3024.65万元。综合以上,自营校区改制为加盟校区总体产生收益对公司的利润影响为1.48亿元。

同时,改制还一定程度上增加了开元教育的教育培训收入。改制后,开元教育将部分未完成的培训课程委托给加盟校区培训交付,由加盟校区负责后续的交付工作,公司每月按照实际完成面授的课程量确认教育培训收入,故第三季度教育培训收入环比第二季度有所增长。

另外由于直营校区全部改为加盟校区后,校区的人工成本、场地成本及营销费用均由加盟校区自己承担。总部管理人员也随之大幅减少,管理成本也随之降低。开元教育统计,其营业成本、销售费用、管理费用2022年第三季度对比第二季度环比分别减少2212.66万、4079万、4985.93万,三项成本费用合计下降金额超1.1亿。这也很大程度上减轻了公司的盈利压力。

仍陷“瓶颈”的业绩

然而,2022年三季度有多辉煌,2023年度就有多黯淡。

从最新披露的财报数据上看,2023年度第三季度开元教育共实现营收7791.61万元,同比减少50.83%,环比第二季度的1.07亿元减少了约27.18%。前三季度共实现营收2.93亿元,同比减少了36.96%。开元教育称主要因公司自营校区改制为加盟模式后,营收模式发生变化导致。

第三季度,净亏损2807.51万元,环比二季度亏损扩大了210.53%;较2022年度同期的净利润1.36亿元大幅转亏。受此影响,前三季度亏损总额扩大至3280.09万元。

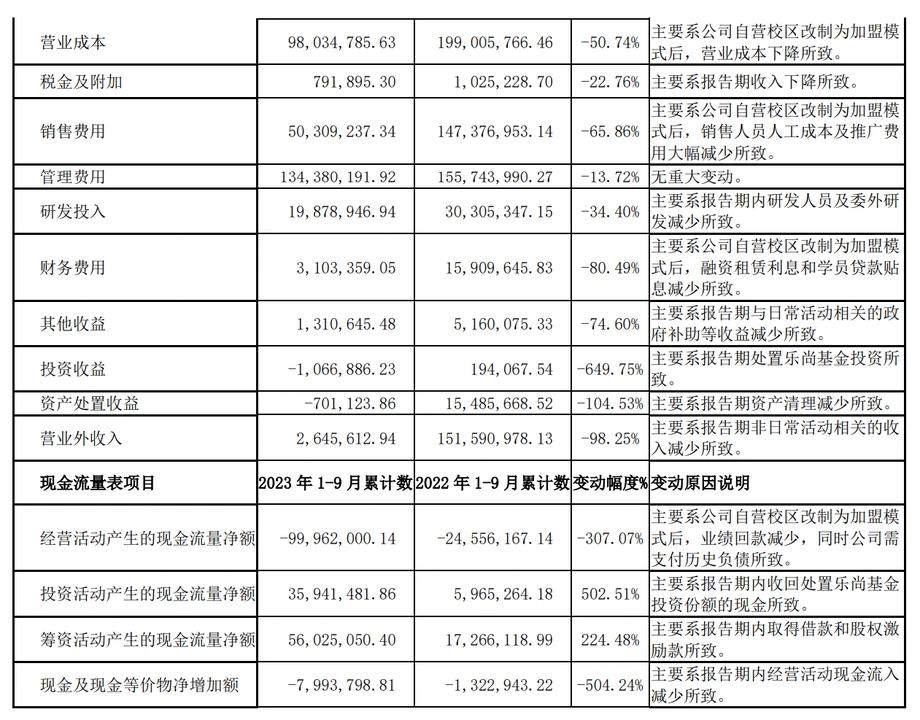

需要看到的是,亏损仍然是在成本收缩的背景下出现的。前三季度,开元教育营业成本共计9803.48万元,同比减少50.74%;销售费用共计5030.92万元,同比减少65.86%;管理费用共计1.34亿元,同比减少13.72%;研发投入共计1987.89万元,同比减少34.40%;财务费用共计310.34万元,同比减少80.49%。

除了常规的营收利润,开元教育的经营正在遇到不小的压力。前三季度,开元教育的经营活动所产生的现金流净流出9996.2万元,较上年同期净流出的2455.61万元,同比扩了307.07%。主要由于开元教育自营校区改制为加盟模式后,业绩回款减少,同时需支付历史负债所致。

如果说,开元教育在2022年度第三季度所列举的业绩增长因素有可持续性,为何2023年度的第三季度的业绩判若云泥?在此次三季报中,开元教育并未给出具体解释。

在此前发布的2023年半年报中,开元教育描绘了十分积极的发展路径。称在上半年,已在坚持职业教育主业基础上,逐步开展了新能源行业相关业务经营,构成双主业的经营方式。已经完成了储能集成生产基地建设,生产设备的投入及安装测试处于收尾阶段,部分生产设备于2023年6月底生产调试,预计于8月底全面投产。同时,也正在加强与多家实力企业特别是央企合作建设新能源项目,争取获得储能业务订单,并积极推动钠离子电池、液冷热管理技术产业落地。

但从目前的业绩表现上看,上述尝试暂未得到可观的结果。截至2023年9月30日,开元教育手中的现金及现金等价物余额仅为965.51万元,较年初的1764.89万元几乎砍半;较截至上年同期的2773.1万元更是同比减少了65.18%。现金减少,又正值新业务拓展初期,开元教育现金压力不小。

业绩的低迷和发展的不确定性叠加,让终于“摘帽”的开元教育股价出现大幅下滑。9月5日,开元教育低开低走,收跌7.37%;9月6日,再跌8.14%。随后,开元教育股价持续下探,目前已跌至4.06元,区间降幅达29.98%,也刷新了今年5月以来的新低。

“按照现在的情况,明年会不会又要‘戴帽’?”这已经成为投资者对开元教育最大的担忧。亏损持续,现金承压,股价下挫……开元教育想要重回正轨,似乎并不简单。

来源:蓝鲸财经

主管单位:中国反腐败司法研究中心

主办单位:企业廉洁合规研究基地

学术支持:湘潭大学纪检监察研究院

技术支持:湖南红网新媒科技发展有限公司