近日,中国人民银行广东省分行披露行政处罚信息公示表,其中有10份行政处罚决定书剑指广州银行股份有限公司(下称“广州银行”)。据披露,广州银行此次主要涉及违反反洗钱业务管理规定等7项违法,被警告并被罚896.9万元。

值得注意的是,广州银行目前正在冲刺深交所主板IPO上市。今年3月份,广州银行的主板IPO申请被交易所受理。但通过招股书披露的财务数据显示,该行业绩“增收不增利”,且多起诉讼缠身,加上此次被监管处罚,广州银行的上市之路或更加曲折。

涉违反反洗钱业务管理规定等“7宗罪”

广州银行被罚近900万元

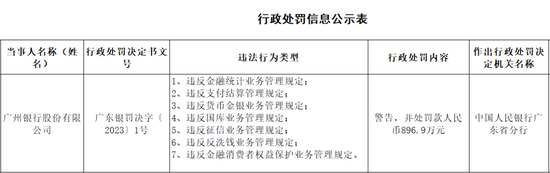

根据中国人民银行广东省分行披露的行政处罚信息公示表显示,广州银行的违法行为类型包括7项:违反金融统计业务管理规定;违反支付结算管理规定;违反货币金银业务管理规定;违反国库业务管理规定;违反征信业务管理规定;违反反洗钱业务管理规定;违反金融消费者权益保护业务管理规定。

因为上述7项违法行为,广州银行被警告,并处罚款人民币896.9万元。

同时,该行还有9名管理人员一同被罚,包括合规部(法律事务部)总经理、信用卡中心总经理、金融部总经理 、普惠金融部(消费金融中心)总经理、零售金融管理部总经理等。9人总计罚款金额67.5万元。

针对此次行政处罚,广州银行回应称,本次处罚基于人民银行广东省分行(原人民银行广州分行)对广州银行开展综合执法检查中发现的问题作出,所涉事项主要是2021年及此前年度的存量业务问题。广州银行高度重视,诚恳接受处罚与监督,积极推进整改落实,并已按监管要求完成整改。

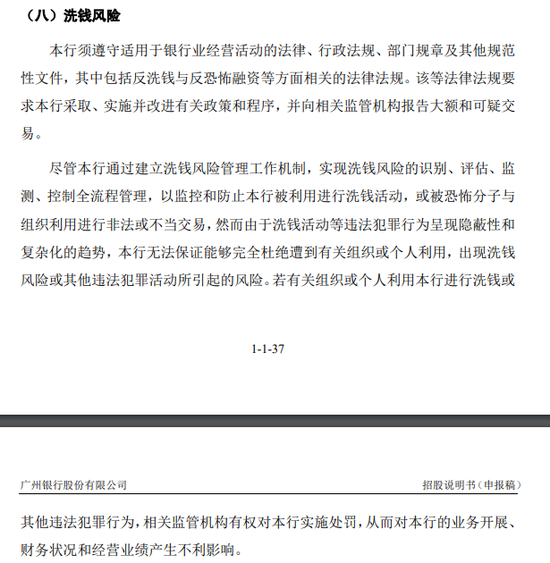

值得注意的是,广州银行在2023年3月份发布的招股书中也提到了“洗钱风险”。广州银行称,由于洗钱活动等违法犯罪行为呈现隐蔽性和复杂化的趋势,本行无法保证能够完全杜绝遭到有关组织或个人利用,出现洗钱风险或其他违法犯罪活动所引起的风险。

广州银行 “增收不增利”

不良贷款率持续上升

公开资料显示,广州银行成立于1996年9月,在46家城市信用社基础上组建而成。截至2022年12月末,广州银行已开业机构174家,包括总行1家,分行级机构15家(含信用卡中心)、支行152家、信用卡分中心6家。

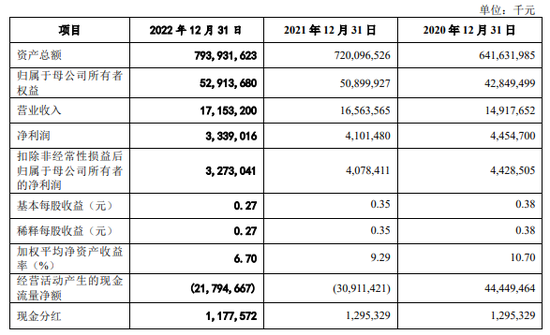

招股书显示,2020年至2022年期间(下简称“报告期内”),广州银行营业收入分别为149.18亿元、165.64亿元和171.53亿元;净利润分别为44.55亿元、41.01亿元和33.39亿元。从数据上可以看出,广州银行的业绩出现了“增收不增利”的局面。

不仅如此,报告期内,广州银行不良贷款率持续上升,分别为1.10%、1.57%、2.16%。对此,广州银行在招股书中解释称,本行贷款质量受经济周期、经济结构转型、行业政策调整、房地产行业整体流动性危机等一系列本行无法控制的外部因素影响,本行部分借款人受上述因素影响,可能面临经营、财务状况和资金流动性恶化的情形,导致其信用评级下降、履约能力降低或违约。

与此同时,广州银行2020年、2021年、2022年的拨备覆盖率分别为 241.75%、189.43%和 155.32%,逐渐逼近监管红线。

广州银行身陷多起诉讼

多次成为“被执行人”

此外,广州银行还身陷多起诉讼。招股书披露,截至 2022 年 12 月 31 日,广州银行作为原告且涉案争议本金金额 1000 万元以上的重大诉讼及仲裁案件共计 96 件,相关诉讼案件所涉表内业务为公司贷款、个人贷款、同业借款、保理融资、金融投资类业务,所涉表外业务为银行承兑汇票类业务和银行保函业务。

其中,纳入表内的单笔涉案争议金额本金在1000万以上诉讼和仲裁案件共57件,涉及本金金额合计约79.29亿元,资产损失准备共计提24.82亿元。

广州银行作为被告和被申请人且单笔涉案争议金额本金在1000万元以上尚未终结的重大诉讼和仲裁案件共5件,涉及争议金额4.51亿元。

广州银行作为第三人且单笔涉案争议金额本金在1000万元以上尚未终结的重大诉讼和仲裁案件共5件,涉及争议金额4亿元。

雪上加霜的是,广州银行还多次成为“被执行人”。中国执行信息公开网显示,2023年6月9日,广州银行新增一条被执行人信息,遭到广州市天河区人民法院强制执行,执行总金额约为247万元。

基于上述种种不利因素,广州银行的上市之路仍不明朗。

来源:城市金融网

主管单位:中国反腐败司法研究中心

主办单位:企业廉洁合规研究基地

学术支持:湘潭大学纪检监察研究院

技术支持:湖南红网新媒科技发展有限公司