10月22日,阿里司法拍卖平台上披露一则拍卖信息:山东省济宁市中级人民法院将于2024年11月21日10时至22日10时对渤海人寿保险股份有限公司(以下简称“渤海人寿”)0.62%股权及孳息进行第一次拍卖,起拍价4280.528万元。

这一价格,相较于山东如意科技集团有限公司所持股份的评估值5350.66万元,低了近20%,显示出市场对于渤海人寿股权的谨慎态度。此外,自评估对象质押之日2020年12月31日起至评估基准日,渤海人寿并未进行股息红利分配,因此,此次拍卖所涉及的孳息为零。

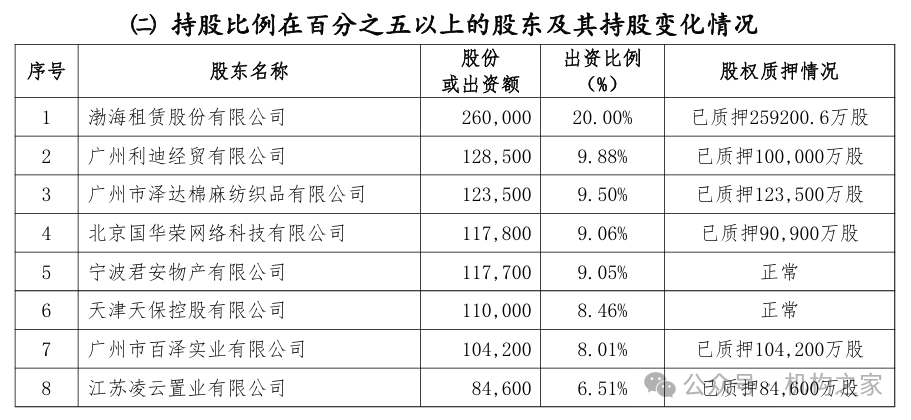

值得关注的是,渤海人寿股权结构中,质押现象普遍存在。在现有的17家股东中,除了即将被拍卖的0.62%股权外,还有10家股东的部分或全部持股处于质押状态。截至报告出具之日,渤海人寿已有88.58亿股股权被质押,占到了公司全部股权的68.14%。其中,公司持股5%以上的股东中,仅有两家股权处于正常状态,其余均全部被质押。

来源:公司年报

而据天眼查披露的信息,海航资本集团有限公司与海航实业集团有限公司对渤海人寿的穿透持股比例合计高达48.556%。这一持股比例凸显了海航系在渤海人寿中的控股地位,显示出其在公司治理和财务稳健性上所需承担的巨大责任。然而,事实情况却是,渤海人寿正因为海航系的背景而陷入了深深的困境。

6年亏掉超92亿元,多笔大额投资难收回

渤海人寿,这个在2014年岁末诞生的保险新星,以其在天津自贸区的首家人身险公司身份,目前注册资本高达130亿元,曾承载着无数的期待与梦想。在最初的几年里,渤海人寿以其保费收入和利润的亮眼表现,在竞争激烈的保险市场中迅速崭露头角。

尽管其业务范围最初仅局限于北京、天津和河北,但这三地的市场潜力已经足够让渤海人寿跻身百亿级保险企业的行列,2022年达到100.21亿元。然而,好景不长,自2018年起,渤海人寿似乎陷入了一个无法摆脱的亏损漩涡,六年的时间里,累计亏损额高达92亿元,而2023年更是出现了超过30亿元的巨额亏损,这一数字令人触目惊心。

自渤海人寿诞生之初,它似乎就被设定为海航系的“自动取款机”。2015年,当公司的保费收入仅过亿时,却大手笔地向渤海信托的海航系相关项目投资数亿元,这一行为在当时就引起了市场的广泛质疑。此后,渤海人寿更是频繁地通过信托计划,向海航系输送资金,年度投资额急剧攀升,这种不顾自身稳健发展的投资策略,无疑加剧了公司的财务风险。

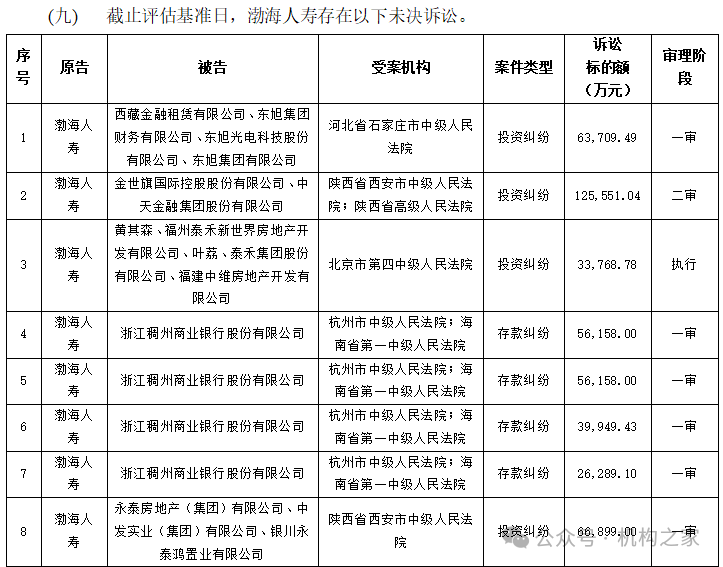

不容忽视的是,公司目前正深陷一系列巨额投资纠纷,其中包括巨额存款争议。最新的股权评估报告揭露,公司所持的15.8亿元一年期银行协议存款已逾期,对此,渤海人寿已提起诉讼,要求本金及其利息的偿还。未决诉讼表明,这可能是渤海人寿与浙江稠州商业银行股份有限公司之间的存款纠纷,两地法院已受理此案。而海南省第一中级人民法院的介入,似乎暗示了与海航系的地域关联,这进一步加剧了外界对公司财务状况的质疑。

来源:股权评估报告

渤海人寿还面临着数亿元规模的多起诉讼:中天金融集团和金世旗国际控股的违约行为引发了股权收益权回购价款的追索诉讼;永泰房地产集团、中发实业集团和银川永泰鸿置业的信托投资项目在到期后,底层债务人逾期未偿,导致渤海人寿不得不通过诉讼来维护其权益;西藏金融租赁、东旭集团和东旭光电科技的同业拆借纠纷更是雪上加霜,借款到期后对方违约未还款,进一步暴露了渤海人寿在风险管理和资金回收方面的脆弱性。

随着偿付能力的不断下降,渤海人寿的核心偿付能力充足率和综合偿付能力充足率分别降至58.09%和104.80%,接近监管的最低要求。公司的风险综合评级连续多个季度被评为C级,这暴露了公司在治理方面的风险。预计在2024年的前两个季度,公司的偿付能力可能会跌破监管红线,这也可能是公司选择不公开披露最新偿付能力数据的原因。

尽管渤海人寿向媒体表示,公司正在积极推进公司控制权向天津国资转移的股权优化工作,目前总体经营情况平稳有序,治理体系正在进一步健全。但现实情况显然更为复杂,市场的疑虑、监管的压力以及财务的挑战,都让渤海人寿的未来充满了不确定性。

国资股东掌舵公司,海航系仍占据重要地位

吕英博,1961年出生为渤海人寿第二届董事会董事长,同时兼任董事会战略与投资委员会主任委员、公司临时负责人。作为渤海人寿的掌舵人,吕英博全面掌管公司的日常经营管理,对资产管理中心有着直接的控制权。曾担任天津港保税区财政局局长、管理委员会副主任,并于2019年7月10日被天津市人民政府聘为天保控股副总经理。

在渤海人寿的高管层中,还有一位具有国资背景的重要人物副总经理燕伟,曾先后担任天津市地方税务局所得税处副主任科员、主任科员、副处长,天津市地方税务局国际税收和个人所得税处副处长,天津市地方税务局所得税处处长,天保控股执行董事、总经理等职务。

在股东构成方面,天保控股以其国资背景,成为唯一有能力接手渤海租赁20%股权的股东。尽管目前天保控股的持股比例仅为8.46%,但吕英博的任命似乎预示着国资对渤海人寿的全面接管只是时间问题。渤海人寿曾提交股权变更申请,渤海租赁计划将其全部20%的股权转让给天保控股,一旦获批,天保控股的持股比例将跃升至28.46%,成为第一大股东。然而,自2020年以来,实质性的进展却迟迟未见。

与此同时,在这场权力的游戏中,海航系的高管们仍在渤海人寿扮演着重要角色:陈龙,1988年出生,现任董事会秘书兼人资行政部总经理;陈皓,女,1972年出生,担任财务总监。这两位的职业生涯均与海航系有着千丝万缕的联系。

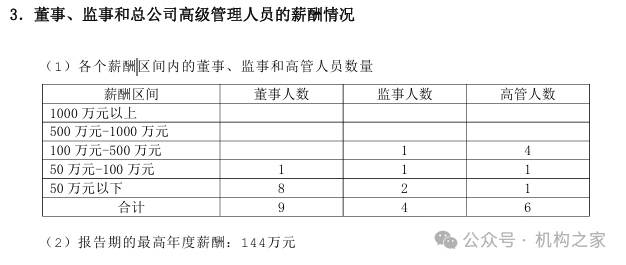

渤海人寿的高管团队中,海航系和国资天保控股的高管各占一半,形成了一种微妙的平衡。根据近两年的偿付能力报告,1位监事和4位高管的薪酬仍旧超过百万,报告期最高薪酬与上年一致,均为144万元,未见丝毫削减。在公司风雨飘摇的当下,这种薪酬水平显得尤为刺眼。

来源:2023年4季度偿付能力报告

这一薪酬水平,在保险公司偿付能力不足时,可能会受到监管机构的限制。根据《保险公司偿付能力管理规定》,保险公司董事会和高级管理层对公司的偿付能力管理工作负责。如果保险公司的偿付能力不足,监管可以采取的监管措施包括责令增加资本金或者限制向股东分红,限制董事、高级管理人员的薪酬水平和在职消费水平,限制业务规模,调整负责人及有关管理人员,接管等。这些措施,无疑将对渤海人寿的高管团队产生深远的影响。

来源: 机构之家